2024年、いよいよ〈新NISA〉始動!…「つみたて投資枠・成長投資枠」それぞれの活用方法は?【FPが解説】 | ニコニコニュース

2024年、従来のNISA制度を拡大した「新NISA」がスタートします。今回は、「つみたて投資枠」「成長投資枠」の活用方法について、お金のプロが平易に解説します。※本連載は、酒井富士子氏の著書『知りたいことがぜんぶわかる!新NISA&iDeCoの超基本』(Gakken)より一部を抜粋・再編集したものです。

★登場人物

まねきミケ子

会社員(32歳)。同い年の自営業(イラストレーター)の夫と3歳の子どもとの3人暮らし。お金のことはやや無頓着。最近、将来の子どもの教育費や老後の資金が心配になり、お金の専門家のフジコ先生に相談している。

フジコ先生

ファイナンシャル・プランナーの資格を持つ経済の専門家。経済ジャーナリストとして「お金のことを誰よりもわかりやすく発信する」をモットーに、暮らしに役立つ最新情報をあらゆるメディアで解説している。投資初心者のミケ子さんに、やさしく丁寧にお金の増やし方を伝授していく。

「つみたて投資枠」はどのように積み立てる?

基本は毎月定額を積み立てる

枠を使い切る必要はないか、ボーナス月や年末に増額するなど最大限活用を

フジコ先生:新NISAの活用法を考えてみましょう。新NISAでは、投資上限額がつみたて投資枠で年間120万円、成長投資枠で年間240万円と、大幅にアップしました。

まねきミケ子:しかも併用できるんですよね♪

フジコ先生:まず、つみたて投資枠で購入できるのは、つみたてNISAと同じ商品です。投資スタイルは、積立に限定されていて、最低でも毎月の積立が必要です。ネット証券なら、「毎日」や「毎週何曜日」という設定ができるところもあります。

まねきミケ子:より細かく、分散投資ができますね!

フジコ先生:もちろん、上限額を全額使い切らなくても大丈夫。例えば図表1のように、毎月3万円ずつ積み立てて、ボーナス月だけ上乗せするといった活用もできます。

まねきミケ子:ボーナスってあると使ってしまうから、投資しちゃえばいいのか!

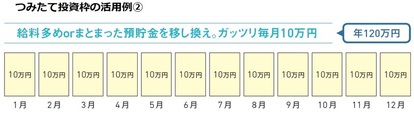

フジコ先生:一方、お給料が高い人や、定期預金にまとまったお金があって、その資金で投資したいという場合には、図表2のように月10万円を積み立てていくのもいいですね。これなら年間120万円をぴったり使い切れます。

まねきミケ子:私には無理だけど、これなら無駄がないですね。

フジコ先生:あとは、図表3のように、1年間の最後に余裕資金を増額するのもアリです。普段はコツコツ積み立てていって、1年間の最後に余裕資金を増額すれば、無理なく、無駄なくつみたて投資枠を活用できますよ。

「成長投資枠」はどんな使い方ができる?

つみたて投資枠の延長として、投資信託を積み立てることもできる

今後、投資の幅を広げたいならネット証券がおすすめ!

フジコ先生:もう一つの成長投資枠の上限額は、年間240万円です。投資方法は、つみたて投資枠のように投資信託を毎月積み立てていくこともできれば、株式を一括購入することもできます。

まねきミケ子:コツコツ堅実な運用も、リターンを狙った運用も、どちらもできるんですね!

フジコ先生:さらに、つみたて投資枠では対象外となっているアクティブ型の投資信託を購入することもできます。さまざまな投資スタイルで運用でき、使い方の幅が広いのが成長投資枠なんです。

まねきミケ子:上級者向けな感じですね。私も挑戦してみたい!

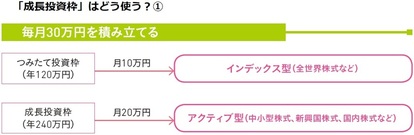

フジコ先生:活用方法としては、まず図表4のように、毎月定額で投資信託を積み立てていく方法があります。図表ではアクティブ型の投資信託を例にしていますが、もちろん、インデックス型の投資信託でもOK。つみたて投資枠の延長として成長投資枠を活用する方法です。

まねきミケ子:資金に余裕がある人ならよさそう!

フジコ先生:個別株に挑戦するなら、成長投資枠をまるまる株式で利用してもいいし、投資信託など、他の商品と株式を組み合わせて保有することもできます。

まねきミケ子:株式か~、最低でも数十万円程度の資金が必要なんですよね。

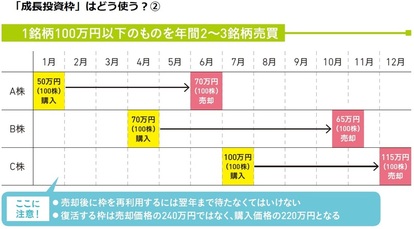

フジコ先生:そうなんです。図表5の例だと、A株・B株・C株をそれぞれ100株ずつ購入しただけでも220万円の枠を使うことになります。もちろん銘柄によって価格は違いますが、年間投資枠に収めるなら2~3銘柄が一般的な限度でしょう。

まねきミケ子:そうなんですね。

フジコ先生:ここで気をつけたいのは、売却してもすぐに枠が復活するわけではないということ。例えば、購入した年度中にすべての株式を売却したとしても、枠が復活するのは売却の翌年になります。

まねきミケ子:新たな株式投資がすぐにできないのか……。

フジコ先生:また、復活するのはあくまで購入時の価格(簿価(ぼか))であることにも注意しましょう。先ほどの図表5の例だと、A株は50万円で購入して70万円で売却していますが、この場合、翌年に復活するのは売却価格の70万円ではなく、購入価格の50万円の枠ということになります。このルールは、株式だけではなく、投資信託など他の商品でも同じです。

まねきミケ子:これは知っておかなきゃいけないルールですね。

フジコ先生:最後に、株式を購入する際のポイントをお知らせしますね。図表6のように、成長投資枠では、「高配当銘柄」を狙うのもおすすめです。

まねきミケ子:「高配当銘柄」?

フジコ先生:その名の通り、配当が高い株式の銘柄のことです。多くの上場企業で、株主への還元のために配当金を支払っています。その中でも、株価に対する配当金の割合(配当利回り)が特に高いのが高配当銘柄です。本決算と中間決算の年2回実施するところが多いですね。

まねきミケ子:年2回なんてボーナスみたい♪

フジコ先生:NISA口座だと、配当金にも税金がかかりません。高配当銘柄を成長投資枠で保有し続けることで、配当金を非課税でずっと受け取ることができるんです。

まねきミケ子:そっか、配当金も通常だと約20%の税金が引かれちゃうんですね。配当金が5000円だとすると、1000円は引かれちゃうのか……。税金ゼロのNISAってやっぱりすごい!

フジコ先生:一方、株主への還元として株主優待を実施している銘柄もあります。しかし、株主優待は、もともと税金がかかりません。だから、株主優待のみを目的に新NISAで投資するのはもったいないかも。高配当銘柄は成長投資枠、株主優待銘柄は課税口座という使い分けがおすすめです。

まねきミケ子:なるほど! 聞いただけでなんだか得した気分です!