新NISA制度…どこが変わった?…「知っている人」だけトクする活用術 | ニコニコニュース

投資で得られた利益には、約20%の税金がかかります。この税金をゼロにできる制度にNISA(ニーサ・少額投資非課税制度)があります。2024年、NISAの制度が大きく拡充されることになりました。そこで今回は、新NISA制度のしくみ、NISAの疑問点、NISAのトクする活用術まで解説します。

新しいNISA「大幅拡充」3つのポイント

現行のNISAは「一般NISA」「つみたてNISA」「ジュニアNISA」の3種類があります。しかし、2023年末までで、現行NISAでの新たな投資はできなくなります。その代わり、2024年からは「新NISA」が新設されます。新NISA制度は、現行の一般NISAとつみたてNISAを合わせたような制度なので、ここでは「統合NISA」と呼ぶようにします。

現行の一般NISA・つみたてNISAと統合NISAの違いは、次のとおりです。

①投資可能期間の恒久化・非課税期間無制限

現行NISAには、投資ができる期間や、利益にかかる税金を、ゼロにできる期間が定められていました。その点、統合NISAは2024年からいつでも始められて、利益にかかる税金を無期限でゼロにできます。

②年間投資枠の拡大・つみたて投資枠と成長投資枠の併用可能

統合NISAのつみたて投資枠は、現行のつみたてNISAの3倍となる120万円、成長投資枠は、現行の一般NISAの2倍となる240万円に増えます。しかも、つみたて投資枠と成長投資枠は併用できますので、年間投資枠は最大で360万円です。

③生涯投資上限1,800万円・売却枠は再利用できる

統合NISAでは、生涯にわたる非課税限度額(生涯投資枠)が新設されます。生涯投資枠の上限は1,800万円(うち、成長投資枠は1,200万円まで)です。

また、統合NISAでは商品を売却して生涯投資枠に空きが出た場合、その空き(売却枠)を再利用して、翌年以降に非課税の投資ができます。

統合NISAの疑問と活用のポイント

統合NISAは現行NISAよりも大きく拡充されますが、「こんなときはどうなるの?」と気になる疑問をお持ちの方もいるでしょう。そこで、統合NISAで気になる疑問の答えと活用のポイントをまとめました。

◆どんな商品に投資できる?

統合NISAのつみたて投資枠では、現行のつみたてNISAと同じく、金融庁の定めた基準を満たす投資信託・ETF(上場投資信託)に投資できます。長期間の投資で資産が増やせると見込まれる商品が揃っています。

成長投資枠も、基本は現行の一般NISAと同じで、上場株式・ETF・REIT(不動産投資信託)・投資信託に投資できます。ただ、一般NISAで購入できた商品(レバレッジを利用したリスクの高い投資信託・上場廃止〈見込み〉の株式など)は購入できなくなります。

生涯投資枠は、つみたて投資枠だけで1,800万円使い切ることができます。

たとえば、世界の株式に広く分散投資する全世界株式インデックスファンドにコツコツと積立投資すれば、世界の経済成長によって資産が増える恩恵を受けることができます。

また、株式に投資する投資信託ではリスクが高すぎると思うのなら、株・債券・不動産など複数の資産に分散投資しているバランス型投信を選ぶとよいでしょう。

成長投資枠では、つみたて投資枠では購入できないETFや個別の株に投資することで、資産の上乗せを狙うことができます(つみたて投資枠と同じ商品を購入することもできます)。ただ、成長投資枠の上限は1,200万円までですので、統合NISAの成長投資枠の上限1,800万円まで使い切る場合は、最低でもつみたて投資枠で600万円分の投資が必要になります。

◆資産総額が1,800万円を超えたらどうなる?

「生涯投資枠が1,800万円だから、資産総額が1,800万円を超えたら税金がかかるの?」と思う方もいるかもしれません。しかし、その心配は不要。統合NISAの生涯投資枠は「投資元本ベース」で管理されるため、資産総額がいくらになっても非課税で運用できます。極端にいえば5,000万円でも1億円でも非課税ですから、じっくりと投資に臨んで堅実に増やす期待ができます。

◆生涯投資枠はいつ復活する? 短期売買できる?

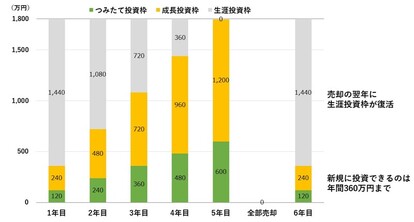

統合NISAの資産を売却した場合、生涯投資枠は翌年に復活します。たとえば、毎年360万円ずつ投資したら、5年目で生涯投資枠の1,800万円に達します。仮に、5年目で全部売却した場合、売却の翌年(6年目)に生涯投資枠が復活します。ただし、1年間に投資できる金額は最大でも年間投資枠の上限(360万円まで)です。

統合NISAは生涯投資枠が復活しますし、非課税期間が無制限ですので、投資して増やした資産を住宅購入資金、教育資金、余暇資金などに使いやすくなりました。

ただ、生涯投資枠が復活するのは翌年なので、「非課税で短期売買を繰り返す」といったことはできません。

統合NISAを始めるにはどうすればいい?

統合NISAを始めるには、証券会社や銀行などの金融機関の口座が必要です。利用したい金融機関の口座開設と一緒に、NISA口座も開設するのがスムーズです。

すでにお手持ちの口座がある場合は、NISA口座のみ開設することも可能。また、現行NISAの口座を持っている場合は、2024年になると現行NISAを利用している金融機関に、別途手続き不要で統合NISAの口座が開設される予定です。

統合NISAの口座を開設する金融機関は、つみたて投資枠のみを利用するのであれば、証券会社でも銀行でも構いません。ただ、金融機関によってサービスは異なります。「積立の頻度が細かく設定できるか」「少額から積立ができるか」「投資できる商品の数が多いか」「信託報酬の安い商品が揃っているか」「サイトやアプリの使いやすさ・サービスの充実度はどうか」といった観点を比較して選びましょう。

一方、成長投資枠でETF・株に投資をしたい場合は、証券会社に口座開設をしましょう。銀行ではETFや株を扱っていないからです。国内株はどの証券会社でも大差ありませんが、米国ETF・米国株の商品数は証券会社によって大きく異なるので、お目当ての商品を扱っているか確認しましょう。

現行NISAは使わなくていい?

「2024年から統合NISAに取り組もう」と思った方も多くいるでしょう。しかし、できるならば2023年から、今すぐ現行NISAを始めるのがおすすめです。

まず、上でも紹介したとおり、現行NISAの資産は、統合NISAの生涯投資枠とは別枠で、現行の非課税期間で保有できます。つまり、すでに現行NISAを利用していた人は、その分非課税で投資できる金額が多くできます。

また、早く投資を始めて長く続ける分、複利効果(運用で得た利益や利息を再び投資することで、その利益や利息が新たな利益を生み出す効果)を早く受けることにつながり、お金の増えるスピードがアップします。

そのうえ、ドル・コスト平均法(値動きのある金融商品を毎月一定額ずつ購入する投資の手法)にコツコツ取り組むことで、金融商品の価格が安いときにはたくさん買い、高いときには少ししか買わなくなるため、平均購入単価が自然と下がります。つまり、その後少しの値上がりでも利益を出しやすくなるのです。

ですから、なにも2024年を待つ必要はありません。今すぐ投資を始めましょう。

現行の一般NISAとつみたてNISA、2023年に利用するのはつみたてNISAがいいでしょう。確かに、一般NISAのほうが非課税投資金額は多いのですが、つみたてNISAの方が長く運用でき、複利効果やドル・コスト平均法を生かしやすいからです。

まとめ

2024年からの新NISA制度、統合NISAについてお話ししてきました。統合NISAは、現行の一般NISA・つみたてNISA・ジュニアNISAよりも拡充され、「投資をするならまずは統合NISAから」と呼べる制度になっていくでしょう。2024年といわず、2023年からつみたてNISAで投資を始め、2024年からは統合NISAを活用し、資産を増やしていきましょう。

頼藤太希 (株)Money&You 代表取締役/経済ジャーナリスト