「日本の会社員の税金は安すぎる」が財務省の本音…岸田政権が「サラリーマン増税」に突き進む根本原因【2023下半期BEST5】 | ニコニコニュース

■「サラリーマン増税」に怒りの声

政府の税制調査会(政府税調)が「サラリーマン増税」を議論したことが報じられ、「会社員だけに増税するのか、ふざけるな!」という大きな反発が起きています。

実際に政府税調の答申(レポート)を読んでみると、「通勤手当」への課税や「退職金」への増税など、今後さまざまな増税を予定していると読み取れます。

ただ、議論の核心はあくまで「会社員は税制上優遇されている」という点です。焦点は「給与所得控除の引き下げ」で、これが実施されれば、会社員にとってかなりの負担増が予想されます。

私のYouTubeチャンネル「オタク会計士ch」でも解説しましたが、プレジデントオンラインでもあらためてこの問題について取り上げたいと思います。

■政府税調が提言「日本の会社員の税金はかなり安い」

「日本の会社員の税金は、主要国と比較してかなり安い。相当手厚い仕組みである」

これが政府税調のレポートから読み取れる政府の認識です。どういうことか、具体的にご説明してみます。

会社員の収入は「給与所得」と呼ばれています。年末に会社から「給与所得の源泉徴収票」をもらいますが、この中に給与所得の額が書かれています。

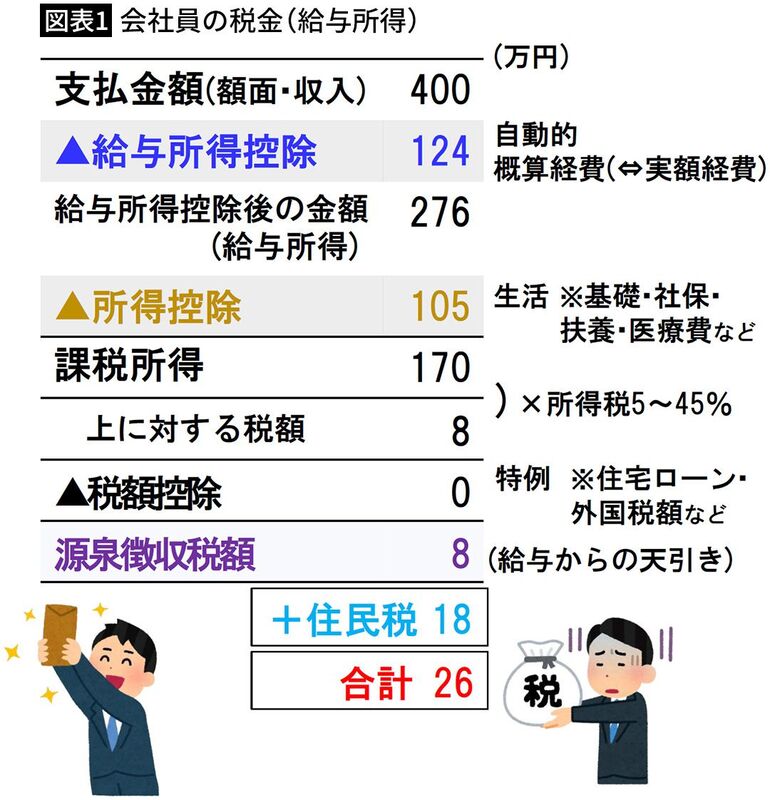

年収400万円の場合、給与所得控除124万円を引いた276万円が給与所得となります。

この276万円から所得控除105万円(基礎控除48万円+社会保険料控除57万円(※1))を引いた約170万円を「課税所得」と言い、所得税はこの課税所得にかかってきます(「住宅ローン控除」や「外国税額控除」の対象であれば、さらに税金を引くことができます)。

※1 年齢や加入されている健保組合等によって変わります

課税所得が約170万円の場合、所得税は約8万円です。意外と少ないですが、これに住民税約18万円が追加されますので、合計の納税額は26万円程度。これが給与から天引きされます。

年収400万円で約26万円ですから、大体ひと月分の給料を納税している、くらいの感覚ではないでしょうか。

■会社員の経費は概算でOK

そもそも「給与所得控除」とは何でしょうか。

会社員として働く場合、スーツ代や通信費用、勉強するための費用などが必要です。

自営業者の場合は必要経費を収入から引くことができますが、会社員は費用の範囲が不明確になりがちなので、「概算でこのくらい引いてOK」という額が定められています。これが「給与所得控除」です。

会社員でも実額を控除できる「特定支出控除」という制度もあります。ただ、処理が面倒な割にメリットがないため、ほとんど使われていません。給与所得者約6000万人のうち、特定支出控除の利用者は約1000人程度と言われています。

■「収入の3割」が控除されている

では「給与所得控除」はどのように決まっているのでしょうか。

基本的には、収入に応じて、55万~195万円を給与所得控除として収入から引くことが認められています。

給与所得控除の水準は大体「収入の3割」が目安とされていて、年収が400万円より低い場合は「収入の4割」、高い場合は「収入の2割以下」くらいになります。

また、年収が850万円を超えると、給与所得控除は195万円で打ち止めとなり、それ以上は上がりません。

■実は大正時代に作られた制度

このように、会社員には税務申告の自由がありません。税金は給与から天引きされ、かかった経費を控除できません。

しかも会社が倒産し失業するリスクもあるため、会社員は優遇しなければならない、というのが政府の言い分でしした。

この制度の原型が作られたのは、実は大正時代です。

大正から昭和初期までは、自営業のほうが安定していて「勝ち組」だったので、会社員のほうを保護すべき、という感覚だったのです。

ですが、今では会社員のほうが「勝ち組」です。個人事業主・フリーランスは、自由ではありますが、会社員に比べると不安定な働き方です。

しかも政府税調の調査では、会社員の必要経費は収入の約3%に過ぎないことが判明したようです。前述の通り、給与所得控除を「収入の3割」で設定するのは多すぎるというわけです。

さらに、主要国の制度と比較したところ、日本の給与所得控除の水準は非常に高いことがわかりました。

日本の上限は195万円ですが、フランスの場合は約164.5万円、アメリカは約147.6万円(他の控除も含む)、ドイツは定額約13万円、イギリスはゼロと、かなり低いのです。

これらを踏まえ、政府税調は「日本の会社員は税金が優遇されている」と主張しているのです。

■年収400万円の場合「約20万円の負担増」の可能性

今後、政府が給与所得控除を主要国並みに下げる可能性は高いでしょう。

その場合、会社員の負担はどのくらい増えるのでしょうか。ざっくりですが、計算してみました。

仮に給与所得控除をフランスの水準まで下げると、年収400万円の人の税負担は年間43万円。ドイツの水準まで下げると、年間48万円の負担になります。

現在の給与所得控除水準だと、年収400万円の場合の税負担は26万円でしたので、17万~22万円程度の負担増が見込まれます。年間の税負担が約2倍になり、大体2カ月分の給料くらいを税金として支払うイメージでしょう。

社会保険料の57万円を追加すると、年収400万円の人の税・社会保障負担は100万円を超えてしまいます。

かなり大きな負担だと思いますが、政府はいまこういう税制に変えようとしているのです。

と言っても一気に増税するわけではなく、数年かけて少しずつ引き下げていくのではないでしょうか。

■「公的年金控除」「住宅ローン控除」も見直し予定

政府の目的は「働き方による税金の差をなくす」ことです。

そのため、給与所得控除を減らす代わりに基礎控除は増額することも考えられます。

実際、令和2年の税制改正でも、給与所得控除が10万円減った分、基礎控除を10万円増額しています。

ただ、政府税調が検討する増税は他にもたくさんあります。

特に、「公的年金控除」と「給与所得控除」の二重取りについては、今後是正される可能性が高いと思います。

年金を受給しながら働く場合、公的年金控除と給与所得控除の両方を受けられます。ただ、これが現役世代に比べて優遇されているという議論があり、見直しが検討されています。

実施されれば、年金で暮らす方にとってはかなり痛いと思います。

ほか、「住宅ローン控除」の見直しも検討されているようです。

少子高齢化の影響で空き家問題が深刻化しているため、これ以上新築を推奨するのは良くないという議論があり、見直しが検討されているようです。

■年末の税制改正大綱に入るかどうかが焦点

これらの増税案は、あくまで現在議論されている段階に過ぎません。年末に発表される自民党の税制改正大綱に入るかどうかは現時点ではまだわかりません。

しかし、政府税調のレポートには財務省の意向が強く反映されていると見るべきで、この方向で決まる可能性は高いと思われます。

実際、インボイス制度の場合もこうした経緯をたどっています。2013~14年ごろに政府税調で議論された後、2015年に閣議決定され、実施が決まりました。

ちなみにインボイス制度の場合、税理士会は政府税調で議論されていた時から反対していました。ただその時点では世論が盛り上がっておらず、そのまま決定されてしまいました。

増税は実施が決まってからひっくり返すのは難しい、というのが過去から得られる教訓です。政府税調での議論を注視し、増税の是非について、継続的に見ていかなければならないと思います。

----------

公認会計士・税理士・作家

公認会計士・税理士、芸能文化税理士法人 会長。著書『さおだけ屋はなぜ潰れないのか?』(光文社)はベストセラーに。YouTube「オタク会計士ch」は登録者数70万人を超える。

----------

|

wahu 色々理由付けてるけど、消費増税は法人税減税のためのものってバレています。絶対に社会保障のためではありませんのでもはや言うだけ無駄です。消費税増税させれば法人税減税は確定なので、定年退職後等で企業へ天下りする元官僚等はそこで大きな力を持つのです。つまり経団連・財務省・政府が結託して甘い汁を啜っているだけ。それ以外が苦しむだけの政策をしていると言うことです。 |

|

かぷりこ ほらメンバーhttps://ja.wikipedia.org/wiki/%E6%94%BF%E5%BA%9C%E7%A8%8E%E5%88%B6%E8%AA%BF%E6%9F%BB%E4%BC%9A ノストラダムス破滅本並に長年に渡って日本破綻本書いてる土居丈朗がいる時点でお察し |