副業を「事業所得」で申告する2つのメリット

まず、副業の収入を「事業所得」として申告することによる得られる2つのメリットについて解説します。

副業の収入は「事業所得」または「雑所得」のいずれかとして申告することになります。両者の所得金額の計算式は以下の通り、まったく同じです。

・事業所得:収入金額-必要経費

・雑所得:収入金額-必要経費

しかし、事業所得の場合、雑所得には認められない以下の2つのメリットがあります。

1.赤字が出たら他の所得から差し引くことができる(損益通算)

2.青色申告による種々の特典を受けられる

それぞれについて解説します。

メリット1.赤字が出たら他の所得から差し引くことができる(損益通算)

まず、赤字が出たら他の所得から差し引くことができます。

これを「損益通算」といいます。

たとえば、副業を事業所得として申告し、そこでマイナスが発生すれば、同じ年度の給与所得から差し引くことができ、その分、所得税・住民税が低くなります。

副業で起業して最初のうちは、費用がかさんでなかなか利益が出せないことがあります。また、手持ちのキャッシュはできるだけ温存したいものです。

そういう場合に、事業所得の損益通算を使えると、大いに助かります。

事業所得以外で損益通算が認められている所得類型は、「不動産所得」「山林所得」と、「譲渡所得」の一部のみです。

「雑所得」だと、副業でマイナスが出ても損益通算ができないので、事業所得よりも不利になってしまうのです。

メリット2.青色申告による特典を受けられる

また、事業所得の場合、「青色申告」を行うことにより、主に以下の5つの特典を受けることができます。

・「青色申告特別控除」を受けられる(最高65万円)

・家族への給与を必要経費に算入できる(青色事業専従者給与)

・1つ30万円未満・総額300万円以内の資産の取得費を全額即時償却できる(少額減価償却資産の特例)

・マイナスが出たら翌年度以降3年間の所得金額から差し引ける(繰り越し控除)

・マイナスが出たら前年度の所得金額から差し引いて、支払った税金から還付を受けられる(繰り戻し還付)

事業所得以外で「青色申告」ができるのは「不動産所得」「山林所得」くらいしかなく、「雑所得」とされると、これらの特典も受けられないことになります。

このように、副業の収入が「事業所得」と「雑所得」とどちらにあたるかは大きな違いを生むのです。

事業所得と雑所得を区別する基準は?

国税庁が「事業所得」の判断基準について通達改定を行った背景には、昨今、副業を「事業所得」として大きな赤字を計上し、それを損益通算によって給与所得から差し引くという無理筋な「節税」を行うケースがみられるようになったことがあります。

そういうケースに網をかけるため、「事業所得」に該当するか否かの判断を厳格に行おうという方針がうかがわれます。

では、事業所得と雑所得の区別はどのような基準によって行われることになっているでしょうか。

◆判例の「事業所得」の判断基準

事業所得は「事業」による所得、雑所得は、他の9種類の所得のどれにもあてはまらない所得をさします。

したがって、問題となるのは「事業所得」の定義です。

これについては、重要判例があります(最判昭和56年4月24日)。

この事件は、弁護士がクライアントから毎月定額で得ていた「顧問料」が「事業所得」と「給与所得」のどちらにあたるかが争われたもので、最高裁は「事業所得」について以下の定義を示しています。

「自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反覆継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得」

このうち、事業所得と雑所得との区別で重要なポイントは、「反覆継続して遂行する意思と社会的地位とが客観的に認められる業務」にあたるか否かです。

◆売上の大小ではなく実質的・総合的判断が重要

この基準で注目していただきたいのは、「意思」の要素を含んでいることです。

これは、売上の大小だけで形式的に区別してはいけないということを示していると考えられます。

どういうことかというと、事業を始めて最初のうちは、うまくいかず、売上が思うように立たないことがあります。そういう場合でも、その業務を継続し、収益を上げていこうという意思が客観的に認められるのであれば、「事業」と扱うべきだということです。

極端な話、売上がゼロだったりマイナスだったりしても、その業務を継続してある程度の収益を上げようとする意思が客観的に認められれば、「事業」にあたります。

これに対し、売上が数百万だったとしても「事業」にあたらない可能性もゼロではないということです。

したがって、国税庁が修正前の通達改定案で示していた「収入金額300万円以内」という基準は、判例の基準に抵触する可能性があり、その点が大きな批判を浴びたといえます。

結局、国税庁は、「収入金額300万円」の代わりに「帳簿書類の保存」を重視することにしました。

たしかに、帳簿書類を作成し保存していれば、通常は、その業務を将来にわたって反復継続し、収益を上げていこうとする意思が認められるといえます。

その意味で、帳簿書類の作成・保存の有無を重視することには一定の合理性が認められると考えられます。

帳簿書類さえあれば「事業所得」になるか?

ただし、帳簿書類の作成・保存の有無は有力な判断基準の一つにすぎません。

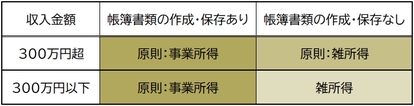

実際、国税庁の新通達も、「帳簿書類の保存がない場合は雑所得と扱う」「売上300万円超の場合は帳簿がなくても事業所得として認められる場合がある」としているのみです。

決して、帳簿書類を作成・保存さえしていれば事業所得と認められるわけではありません(【図表】参照)。

帳簿書類の作成・保存があっても事業所得と認められない例外的な場合について、国税庁は以下の例示を行っています(国税庁「雑所得の範囲の取扱いに関する所得税基本通達の解説」)。

・収入金額300万円以下で、かつ、主たる収入に対する割合が10%未満の状態が3年続いている

・赤字が常態化しており、かつ、赤字解消のための取り組みをしていない

ここで「収入金額300万円以下」という数字が出てきますが、あくまでも、判断の一要素にすぎません。たとえば副業について「収入金額200万円」であっても、主たる収入である給与収入が1,000万円であれば、「主たる収入に対する割合が10%未満」にあたらないので、帳簿書類の作成・保存があれば、事業所得に該当しうるということです。

今回の通達改定のねらいは、サラリーマンの副業の収入が事業所得にあたるかどうかについて実質的な判断を行うことを通じて、一部で行われてきた事業所得という所得類型を利用した無理筋な節税に網をかけることにあると考えられます。

「収入金額300万円以下」という基準は撤回され、代わりに採用された「帳簿書類の作成・保存」という基準は一定の合理性があると考えられます。

しかし、そうはいっても、事業所得にあたるかどうかの判断は実質的、総合的に行われざるをえないものであり、サラリーマンの副業による正当な経済活動までもが萎縮される可能性は依然としてゼロではありません。今後の運用を注視する必要があります。

|